米内网(研究员 lily-cha)2014年FDA仅批准了四个抗生素,分别是5月阿特维斯的Dalvance,6月Cubist的Sivextro,8月Medicines公司的Orbactiv,12月Cubist的Zerbaxa。其中Dalvance(达巴万星)、Sivextro(泰地唑胺)及Orbactiv(奥利万星)均为单化合物,而Zerbaxa则是ceftolozane/他唑巴坦组成的联合制剂。

查阅近几年来全球各类别处方药的销售排行榜,抗菌药早已被抗肿瘤药物、抗高血压及糖尿病药物等远远抛到了后面,并且畅销药排行榜中也早已不见抗菌药的身影。本世纪以来,在抗生素市场表现最好的公司是辉瑞,而销售最好的产品也是辉瑞的阿奇霉素,2005年其销售达到峰值的20.25亿美元。

作为抗生素种类中的老大,β-内酰胺类抗生素自青霉素上市以来得到了巨大的发展, 但随之而来的耐药性给人类带来了无限的烦恼。为解决细菌产酶耐药问题,人们想方设法采取手段解决问题,其中之一就是开发出β-内酰胺酶抑制剂。β-内酰胺酶由于能使一些药物β-内酰胺环水解而失活,导致病原菌对β-内酰胺类抗生素(如青霉素类、头孢菌素类)产生耐药。而β-内酰胺酶抑制剂能与细菌产生的酶结合并使之灭活,因而能减少药物产生耐药性,并提高抗生素的疗效。自第一个β-内酰胺酶抑制剂克拉维酸于1976年被发现以来,β-内酰胺酶抑制剂为人类做出了巨大的贡献,也成就了自己。进入本世纪,在抗生素渐渐被漠视的时代,葛兰素的阿莫西林/克拉维酸钾和惠氏的哌拉西林/他唑巴坦等依然交出了靓丽的成绩,销售均曾超出过年销售十亿美元这个重磅药的门槛。

虽然β-内酰胺酶抑制剂自批准上市以来,为抗生素市场带来了无限的前景,但到目前为止也仅有数种此类酶抑制剂获批,他们是上市多年的克拉维酸、他唑巴坦、舒巴坦,以及非β-内酰胺类β-内酰胺酶抑制剂阿维巴坦(Avibactam)。2015年2月15日FDA批准了阿维巴坦与头孢他啶的组合药物AVYCAZ,它是获得FDA优先审评的新分子实体。时隔多年再次批准新一代β-内酰胺酶抑制剂的组合抗生素,为市场带来了潜在的引爆点。原因很简单,此类酶抑制剂与抗生素可以进行多种组合,在增强抗生素疗效的同时,也增加了市场种类的多样性。

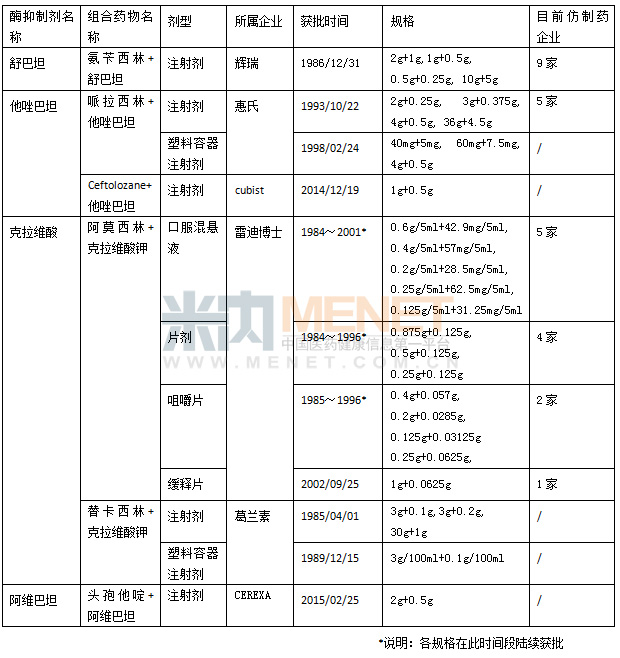

表1 美国获批的主流内酰胺酶抑制剂组合药物的情况

在我国,制药企业将β-内酰胺酶抑制剂与抗生素的组合早已应用得登峰造极,至于合理与否则见仁见智,但是它们的市场表现还是令人印象深刻的。米内网抗菌药市场显示,2014年销售TOP10 的抗生素中有3个是组合抗生素,它们是排名第一的哌拉西林/他唑巴坦,排名第四的头孢哌酮/舒巴坦,以及排名第八的头孢哌酮/他唑巴坦,其份额占到了总市场的13.54%;并且在销售前40的药物中,有9个为组合药物,其中与舒巴坦组合的药物占4个,与他唑巴坦组合的有3个,与克拉维酸组合的占1个,另一个为其他。

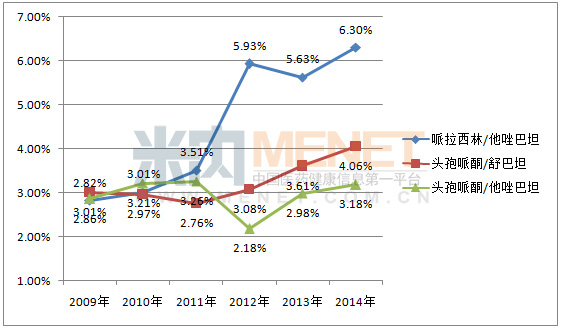

哌拉西林/舒巴坦在2011年连续数年稳居TOP10榜单后,2012年开始被抛出了这个小集团,随之而来的是哌拉西林/他唑巴坦的快速上位,至2012年登顶后,一直高居NO1的宝座,2014年其市场份额更是高达6.3%。

图1 近年来较好的三个组合抗生素的市场销售百分比

说了半天β-内酰胺酶抑制剂与抗生素组合药的优势,那这些β-内酰胺酶抑制剂又是何方神圣,能把抗生素市场搅得热火朝天呢。根据化学结构,β-内酰胺酶抑制剂主要包括含有β-内酰胺环结构和不含β-内酰胺环结构两大类,克拉维酸、舒巴坦、三唑巴坦,均含有β-内酰胺环结构,其作用机制是与β-内酰胺酶形成非共价键Michaelis复合体,丝氨酸亲核进攻酰胺键,β-内酰胺环开环,再经重排等使酶失活,自身结构也被破坏,故也称为自杀性酶抑制剂或不可逆竞争性酶抑制剂。阿维巴坦则属于不含β-内酰胺环结构的β-内酰胺酶抑制剂,它的作用机理与上述酶抑制剂有本质区别。其作用机制为β-内酰胺酶丝氨酸亲核进攻阿维巴坦酰胺键,开环形成共价结合物,得酶-抑制剂复合体,为酶抑制形式,且不发生水解,再经环合形成内酰胺环又得阿维巴坦。亲核进攻导致开环的速率远远大于环合,致使β-内酰胺酶基本处于抑制状态。在此过程中,阿维巴坦自身结构可经逆反应恢复,因而具有长效的抑酶作用。虽然机制不同,但他们对于增强抗生素的疗效以及对市场的影响则没有本质的不同,下面我们聊一聊国内此类型制剂的详细情况。

克拉维酸

克拉维酸是最早应用于临床的β-内酰胺酶抑制剂,其本身几乎没有抗菌活性,与抗生素联合后,能显著降低抗生素对某些病原菌的最小抑菌浓度(MIC值)。目前国内上市的品种有阿莫西林钠/克拉维酸钾与替卡西林/克拉维酸钾两种组合药的方式,但是剂型就五花八门,有8种之多。除替卡西林/克拉维酸钾组合因主药的原因仅有粉针外,阿莫西林钠/克拉维酸钾就有片剂、粉针、颗粒剂、咀嚼片、分散片、胶囊及干混悬剂7种,除胶囊仅有1家生产外,其余剂型均为多家企业拥有,盈利能力存疑。而8个剂型的规格加在一起更是有令人咂舌的34个之多,虽然有些企业为招标便利等原因,有部分剂型申请了独家规格,但是由于厂家实在太多利润已经摊薄,企业也回天乏术。而替卡西林/克拉维酸钾虽然只有3.2g和1.6g两个规格,但是每个规格均有20多家企业生产,同样盈利困难。目前在抗生素销售TOP40中,阿莫西林钠/克拉维酸钾销量排名第36,替卡西林/克拉维酸钾则没有进入40强。

舒巴坦

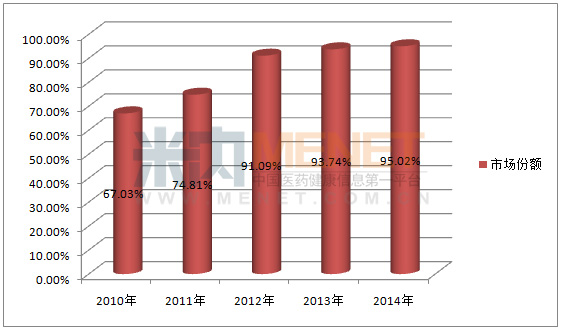

舒巴坦于1978年首次合成,其抑制β-内酰胺酶的作用类似于克拉维酸,效能稍低,但稳定性比克拉维酸好,与多种抗生素有协同作用。它也是国内组合药方式品种最多的酶抑制剂。目前舒巴坦分别与哌拉西林、头孢噻肟、头孢哌酮、头孢曲松、美洛西林、氨苄西林、阿莫西林7种抗生素有组合药的品种上市,除阿莫西林/舒巴坦兼有咀嚼片和胶囊外,均为注射剂。而在高达570多条获批的上述注射剂生产批文中,又以头孢哌酮/舒巴坦的批文最多,高达391条。常识告诉我们,这样的批文数应该没有市场利润了,但样本医院的数据明明白白显示其2014年销售排名在抗生素中占第四位,原因归结于辉瑞产品的强势回归,2011年辉瑞的产品申请了单独定价,由此带领该品种一路狂奔,由2011年份额在前十开外到2014年的第四,辉瑞的产品贡献最大,同时辉瑞也成为最大的受益者,在同类产品中其市场份额得到了快速提升,直至2014年的95.02%。但是日前,发改委等部门发出的《关于推进药品价格改革意见的通知》,将取消绝大部分药品的政府定价,这一规定将对上述药物销售有何影响以及影响到什么程度还有待于观察。

图2 近年来辉瑞头孢哌酮/舒巴坦粉针市场占有率情况

他唑巴坦

他唑巴坦于1980年被合成,是在舒巴坦结构的基础上增加了一个三氮唑环,最早上市的组合制剂是哌拉西林/他唑巴坦。目前我国已有的品种为哌拉西林/他唑巴坦、头孢哌酮/他唑巴坦、头孢他啶/他唑巴坦、头孢曲松/他唑巴坦4个品种。鉴于哌拉西林/他唑巴坦的年代早及名气大,生产企业也较多,特别是规格为8:1的生产厂家有几十家,但从市场来看,国内几家大型抗生素企业起到了顶梁柱的作用,其中华北制药、珠海联邦制药及山东齐鲁制药的市场份额占据了半壁江山,在与外企的争夺战中没有失分。

阿维巴坦

阿维巴坦是瑞士Novexel公司研究多年的β-内酰胺酶抑制剂,其以NXL-104命名的化合物在研究阶段就引起了人们的巨大关注。头孢他啶及头孢他啶/阿维巴坦由CEREXA INC研发成功,2007年CEREXA被森林实验室(Forest Lab)并购为其子公司,2014年阿特维斯耗资250亿美元收购Forest Lab。目前Avycaz为阿特维斯所拥有,正因为如此,阿特维斯手握了一支能与默沙东抗生素新药Zerbaxa相抗衡的武器。Zerbaxa是由Ceftolozane与他唑巴坦组合的药物,本为Cubist所有,后被默沙东并购所得,业界预测,Zerbaxa的年销售峰值将超过10亿美元。毫无疑问Avycaz未来成为重磅炸弹的几率也非常大。

目前随着一些国家鼓励新抗生素研发的激励措施陆续出台,各大制药巨头都有了新动作,抗生素市场有了一些回暖的迹象。随着含有阿维巴坦的复方制剂的上市,又一轮的开发热潮正在聚集。作为我们的企业,不应抱有市场这么大我想来看看的心理,而应根据自己产品线的情况谨慎而行,因为上述组合抗生素的市场规律告诉我们,即使你费尽心机挤进来,却发现对你来说,这并不是一间看得见风景的房间。